TCL科技收购进入快车道 武汉华星业绩高增可期

TCL科技000100.SZ的收购进入快车道。仅仅一个多月,TCL科技拟发行股份及可转换债券并支付现金用于购买武汉产投所有的武汉华星39.95股份的方案,已履行上市公司、交易标的、交易对方的决策过程,还取得东湖区管委会的正式同意批复。

未来,该交易方案尚需股东大会审议、证监会核准。值得注意的是,武汉华星未来业绩高增可期,据公告预计2024年,武汉华星将为TCL科技贡献营收139.40亿元,贡献净利润8.65亿元,贡献的自由现金流也将达到27.13亿元。

收购方案进一步落地

历经30天,TCL科技000100.SZ收购方案进一步落地。

TCL科技于2020年4月28日全文披露《TCL科技集团股份有限公司发行股份、可转换公司债券及支付现金购买资产并募集配套资金预案》以下简称“重组预案”。

2020年5月28日,TCL科技召开第六届董事会第二十七次会议,审议通过《TCL科技集团股份有限公司发行股份、可转换公司债券及支付现金购买资产并募集配套资金报告书草案》以下简称“重组报告书草案”。

相比重组预案可知,重组报告书草案新增《管理层讨论与分析》章节,披露了本次交易前上市公司财务状况和经营成果的讨论分析、标的资产的行业基本情况、标的资产的核心竞争力及行业地位、标的公司财务状况及盈利能力分析、本次交易对上市公司持续经营能力、未来发展前景、当期每股收益等财务指标和非财务指标影响的分析等信息。

TCL科技拟向武汉产投发行股份、可转换公司债券及支付现金购买其持有的武汉华星39.95股权,本次交易作价为42.17亿元。同时,TCL科技拟以非公开发行股份及可转换公司债券的方式募集配套资金,募集配套资金总额不超过26亿元。

武汉华星成立于2014年5月,成立之初TCL华星及湖北科投各自占比50。经过数次注入资本及股权转让,本次交易前TCL华星持有武汉华星45.55的股权。本次交易后,TCL科技将直接和间接合计持有武汉华星85.50的股份。

武汉华星主要进行t3项目的开发运营,t3主要生产高端手机及移动PC显示面板,其所生产的LTPS产品技术含量和生产良率处于国际一流水平,2019年t3项目在LTPS-LCD方面的市场份额达到全球第二。2020年t3将完成技改扩产,产能将提升至53K/月。

业绩高增可期

值得注意的是,武汉华星未来业绩高增可期。

目前,武汉华星设计产能为月产5万大片玻璃基板,根据其发展规划及产能释放计划,同时由于疫情影响,预计2020年的销量和收入较2019年均相对减少,收入有所下降。但是新冠疫情对武汉华星的生产经营情况和盈利能力影响是短期的,不影响标的公司的长期盈利能力。

2021年至2024年,由于产品型号的需求变化,产品定位主打高端,故出货量有所下降。随着武汉华星产品结构持续优化,技术不断累积,产品工艺和产品良率逐渐提升,设备性能进一步提升,与品牌客户合作不断深入及市场占有率的不断提升,产品竞争力越来越强,议价能力增加,故在一定程度上增加收入。

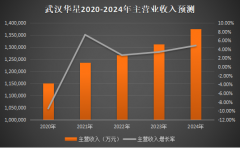

经上述分析,TCL科技预测武汉华星2020-2024年出货量分别为100636000、80307000、73718000、76390000、81663700,并预测武汉华星主营业收入2020年增长-9.48至115.1亿元,2021年增长7.30至123.5亿元,2022年增长2.67至126.8亿元,2023年增长3.39至131.1亿元,2024年增长4.86至137.5亿元。

TCL科技根据企业的发展战略以及未来市场发展等,估算武汉华星未来预测期的企业自由现金流量,并假设在经营规模、市场环境、行业政策等因素影响下,企业的经营业绩在预测期经营年限内逐渐趋于稳定,由经营性活动导致的企业自由现金流量趋于稳定。预测武汉华星自由现金流量2020年26.03亿元,2021年21.97亿元,2022年23.7亿元,2023年22.88亿元,2024年27.13亿元。

未来几年,随着武汉华星技术的进步、产品结构的优化及设备性能的改善,武汉华星的综合毛利率将显著提升,净利润逐年增长,预测武汉华星净利润2020年39,239.77万元,2021年增长-11.14至34,868.93万元,2022年增长40.40至48,955.50万元,2023年增长35.62至66,392.87万元,2024年增长30.28至86,498.61万元。

根据TCL科技控股子公司TCL华星t1、t2项目成功运营经验,未来一段时期内,武汉华星t3项目盈利有望获得较快增长,有利于增厚TCL科技净利润水平,提高股东回报,给投资者带来持续稳定的回报。

如今,TCL科技拟向武汉产投发行股份、可转换公司债券及支付现金购买其持有的武汉华星39.95股权的正式方案已经上市公司董事会审议通过,本次重组相关事项已经交易对方武汉产投内部决策机构审议通过。

另外,本次重组相关事项已经本次拟引进的战略投资者恒健控股及其控制的投资主体恒阔投资、恒会投资、珠三角优化发展基金内部决策机构审议通过,本次交易方案已经武汉华星股东会审议通过,本次重组相关事项已取得东湖区管委会关于本次交易的评估报告备案、关于本次交易方案的正式同意批复。

本次交易尚需获得上市公司股东大会审议通过,以及中国证监会的核准。鉴于武汉华星具有良好的盈利能力,本次交易完成后,TCL科技2019年度的基本每股收益从0.1986元上升至0.2019元+1.66,稀释每股收益从0.1935元上升至0.1959元+1.24,TCL科技盈利能力、市场竞争力将增强。

- 2020-06-10TCL科技收购进入快车道 武汉

- 2020-06-10家电下乡十年后 新一轮爆发

- 2020-06-09换汇平台如何选择?富港换

- 2020-06-09出口企业换汇怎么做?富港

- 2020-06-09额度不够怎么办?使用朗升

- 2020-06-09长亭科技入选江苏省“网安

- 2020-06-09专访 OPPO 李杰:海面之上是

- TCL科技收购进入快车道 武汉华星业绩

- 家电下乡十年后 新一轮爆发增长为何

- 换汇平台如何选择?富港换汇平台让换

- 出口企业换汇怎么做?富港换汇的换汇

- 额度不够怎么办?使用朗升换汇外换汇

- 长亭科技入选江苏省“网安2020”网络

- 专访 OPPO 李杰:海面之上是火焰,海面

- 真·全面屏?全球首款可量产屏下摄像

- 传苹果追加7nm/5nm芯片订单:争华为份

- 电视也能买一送一?小米真的做到了

网友关注

TCL科技收购进入快车道 武汉华星

TCL科技000100.SZ的收购进入快车道。仅仅一个多月...[详细]